Information相続・終活お役立ち情報

『小規模宅地等の特例』とは??

平成27年の相続税の改正により、『相続税大衆化時代』が到来しました。

これにより、自宅の土地の値段が高い場合には、「自宅を持っている」という理由だけで、相続税の申告義務者になってしまいます。しかし注意点としては、申告義務者≠納税義務者ということです。つまり、申告する人は必ず税金を払わなければいけないというわけではありません。その理由は、『小規模宅地等の特例』です。今回は小規模宅地等の特例について詳しく解説致します。

Contents

1小規模宅地等の特例とは

「小規模宅地等の特例」とは、相続した土地の相続税評価額(相続税を算出する際に基となる評価額)を最大80%減額できる制度です。

たとえば、土地の相続税評価額が5,000万円だった場合、条件にもよりますがこの特例を使うことで1,000万円にまで引き下げることが可能となります。

この特例は土地を相続することで、逆にその土地を手放さざるをえない事態を防ぐためにつくられました。一般的に土地は高額のため、相続税も多額になりがちです。相続税は現金一括払いが原則なので、なかには土地を売却しないと現金が用意できない人もいます。

そうなると、住まいを失ってしまうことにもなりかねません(相続する土地は多くの場合、家屋とセットです)。そうした状況に陥らないための特例が、この「小規模宅地等の特例」です。

2小規模宅地等の特例は誰にでも適用される?

この特例を使うには、『申告書の提出』が要件の1つとなっているため、申告義務者が増えました。しかし「誰にでも適用されるの?」と疑問に思われる方もいるかと思います。そこで、どういった場合にこの特例が適用されるのか、複数の角度から解説いたします。

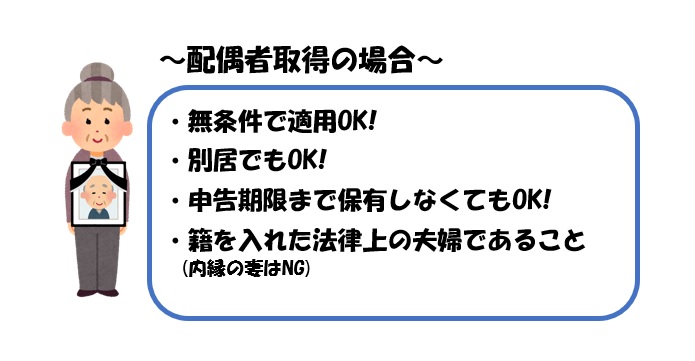

①【配偶者の場合】

亡くなった方の自宅の土地を配偶者が取得した場合、無条件で小規模宅地等の特例の適用が可能となります。

ここでのポイントは、配偶者の方が同居していたことや、住民票の登録場所が同一であるという必要は一切ありません。なお、申告期限まで自宅の土地を保有し続けるという制約もありません。

②【同居親族の場合(配偶者以外)】

同居親族の場合も特定居住用の適用が可能です。ただし登録上の住所に実際に住んでいるという実態がある場合に限ります。つまり『同居親族』と一口に言っても、実際は2区分されます。

〇登録上の住所=生活の実態のある住所

×登録上の住所≠生活の実態のある住所

✖に該当されている場合適用ができません。

また、登録と実態の住所は税務署に必ずチェックされています。この特例によって自宅の評価額を8割減もできるため、適用できるかどうかで納付額が大幅に異なります。そのため、税務署もしっかりと調べます。

例えば…

•公共料金の使用状況

•近隣住民からの目撃情報の確認

•郵送物の受け取り(実態のある住所に転送していないか)

このような周辺証拠を徹底的に事前調査し、申告期限まで居住し、所有し続けているか税務調査の際に税務職員から様々な角度から誘導尋問のような形で質問され、『実態となる住所』を確認されます。

③【別居親族の場合(配偶者以外)】

別居親族の場合一見適用できないように思われますが、一定の要件を満たす場合には適用されます。

(例)

・被相続人が1人暮らし

・長男 or 長男の嫁が所有している家に住んでいる

→小規模宅地等の特例の適用×

小規模特例の趣旨として、『自分の住まいを確保する』ということが既に守られているため適用できません。

・別居長男が賃貸住まいの場合

・被相続人が1人暮らし

・長男が被相続人の死亡日から3年間、賃貸住まいである

(長男が家屋を所有していても住んでいない)

→小規模宅地等の特例の適用〇

上記の場合は小規模特例の適用が可能です。

3小規模宅地等の特例における「同居」とは

そもそも同居とは一般常識からいうと、『同じ家に住んでいる』ことが定義かと思われます。

しかし、税法のルールでは、一般常識的な考えとは違うルールがあります。

この判定を間違えてしまうと税金の負担が全く変わってしまいます。今回は“同居”に関する複数のケースについて解説します。

- 2世帯住宅に同居している場合

2世帯住宅に被相続人と相続人(長男)が同居している場合、特定居住用の小規模宅地等の特例の適用は原則できます。

2世帯住宅は基本的に構造上、1階・2階やフロア別に被相続人と相続人は別々に

住んでいることが一般的ですが、これも問題ありません。

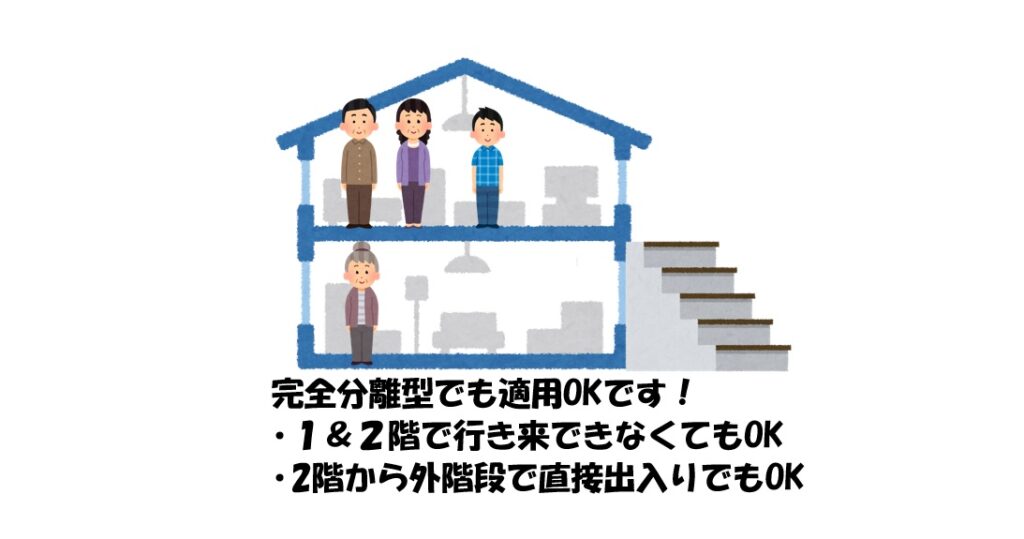

- 完全分離型の場合

2世帯住宅の構造上、1階・2階の内部の階段でつながっていない構造や、外階段で2階まで直接出入りができる場合、これらはそれぞれの階だけで生活が完結できるので完全分離型と言われています。

分離しているということは同居や生計一という趣旨から反していると印象を受けます。

そのため、以前は外階段でつながっていて被相続人の居住階とつながっていなければ

特例対象とはなりませんでした。しかし、要件が緩和され、1階・2階がつながっていなくても、外階段での出入りのみの家屋でも特例適用が可能となりました。

そのため家を建てる時に税金のことを気にしながら建物の細かな構造を考えなければならないという事態がなくなりました。

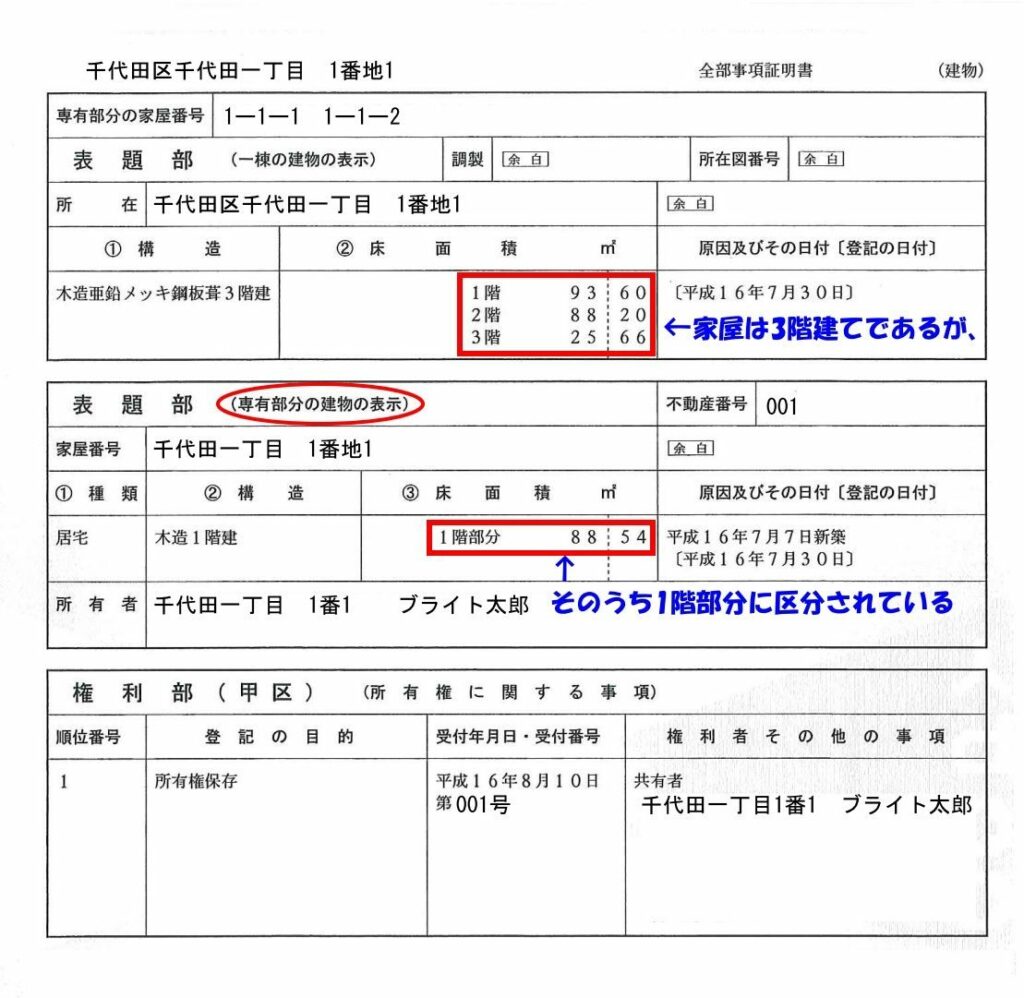

- 家屋を「区分所有」として1階・2階を別々に登録した場合

完全分離型でも1棟の家屋の登録であれば特例の適用可能であると解説しました。

しかし、改正によって、1棟の建物であっても区分所有として部屋を別々の登録としている場合、不適用となりました。

まずは国税庁での引用をご覧ください。

「被相続人の居住の用に供されていた宅地等」が、被相続人の居住の用に供されていた一棟の建物(「建物の区分所有等に関する法律第1条の規定に該当する建物」※を除きます。)の敷地の用に供されていたものである場合には、その敷地の用に供されていた宅地等のうち被相続人の親族の居住の用に供されていた部分(上記〔特定居住用宅地等の要件〕区分に該当する部分を除きます。)を含みます。

「建物の区分所有等に関する法律第1条の規定に該当する建物」とは、区分所有建物である旨の登記がされている建物をいいます。つまり、区分所有登記されている建物は除外されます。

なお、区分所有している場合には、家屋の謄本で下記のような登録となっている家屋を指します。この場合には特例の適用がないので、気になる方は必ず事前に確認しておく必要があります。

④特殊な例

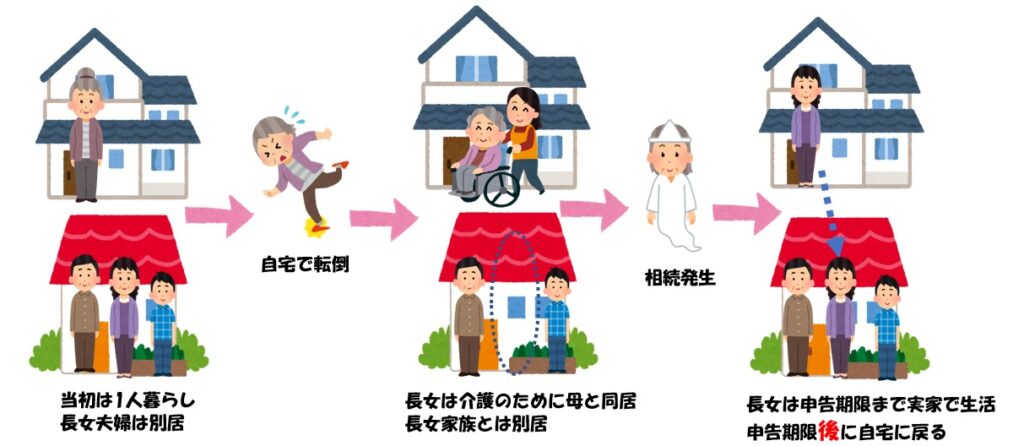

【介護のために同居し始めた】

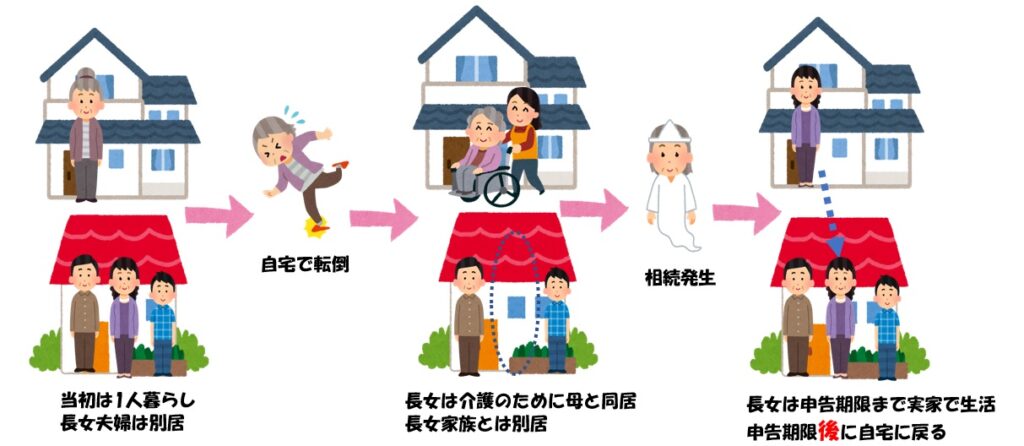

例えば、もともと1人暮らしをしていた被相続人が高齢で足腰が弱くなり、怪我をしました。その結果、別居していた長女(既婚)が介護のために実家に居住し同居をし、その後、相続が発生しました。なお、長女は結婚しており、持ち家で他の家族は別居状態という前提です。

このケースにおいては、『介護のため』という一時的な理由に該当し、生活の本拠は実家にないという考えのもと、特例を受けることができないとされています。

ここでのポイントは、相続が発生し、10か月後の申告期限を迎えた後に長女が自宅に戻ることで生活の本拠が論点となり、否認されるという税務リスクが生じてしまいます。

例えば、長女の家族全員で実家にその後も住み続ければ問題はありませんが、単身での場合は注意する必要があります。

【単身赴任をしている】

被相続人と同居していた相続人がいたにも関わらず、やむを得ない理由による単身赴任の場合(相続人の仕事の都合上)は問題ありません。

これは同居の意思があり、また、生活の本拠というのは同居していた実家というのが

本来の考えであることに合致するため、特例は適用されます。

【老人ホームに入居している場合】

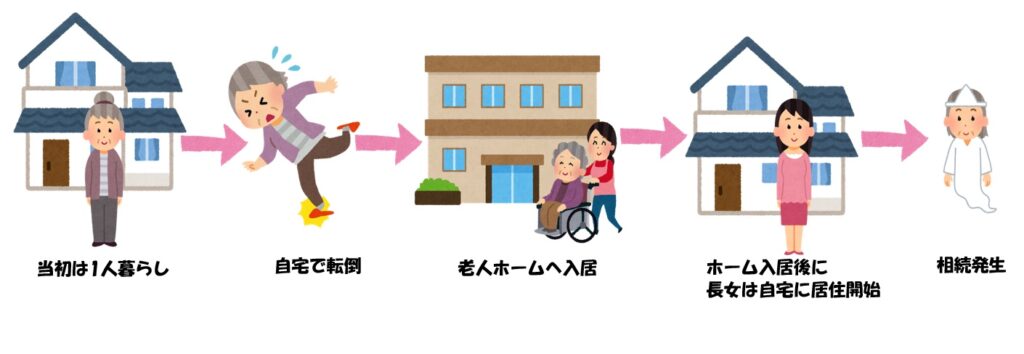

被相続人が高齢で、老人ホームに入居したということも多いと思います。

その際、ホームに入居してしまうと、同居にはならないのではないかという疑問が生じるはずです。これに関して、特例が適用できるか否かという微妙な違いがあるため、

適用できるケース、できないケースをそれぞれ解説します。

◎適用ができるケース

被相続人の自宅に、被相続人が老人ホームに入居する前から相続人と同居していたというケースです。同居という前提があり、やむを得ずホームに入居するということになった場合には、特例は使用できます。

◎適用ができないケース

被相続人がもともとは1人暮らしであり、その状態のまま老人ホームに入居したというケースです。

ホーム入居後、空き家になっていた自宅に生計が別の相続人が住み始めた場合、

被相続人の自宅ではなく、相続人の自宅という位置づけになるため、特例は適用できなくなってしまいます。

つまり、ホームの入居のタイミングで注意が必要になります。

4小規模宅地の特例における適用範囲とは

①敷地内に自宅以外の家屋がある場合

敷地内に自宅以外の家屋があるケースがあります。

例えば、自宅と長男宅が同じ敷地内にあるケースです。ブロックや塀等で境界が分かると考えやすいですが、実際はどこまでが明確な特例の対象地になるのか分からない場合が多いと思われます。この場合、判定のポイントとなるのは、建物の建築確認申請をするときに敷地の範囲が定められているため、その図面や利用の実態を参照して特定をしていきます。

大切なのは客観的に見て、不適切な範囲まで適用してしまうと、税務署から否認される可能性があります。

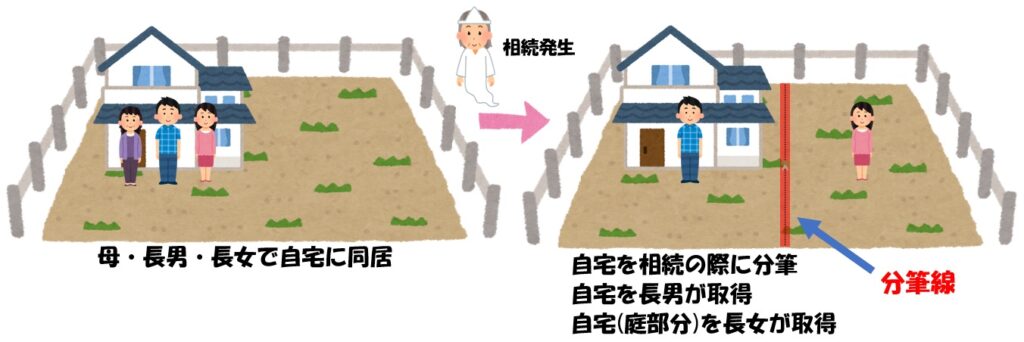

②分筆して土地を取得する場合

自宅の土地が広く兄弟で平等に分ける際に土地を分筆して、境界線を定めてそれぞれの土地を取得するケースがあります。

自宅を分割して線を入れる際に、境界線を設けてしまうとどうなるかという疑問があるかと思われます。この場合論点となるのは、自宅の家屋がある部分と庭部分で分けた場合、

庭部分を取得される方が適用されるか否かというのが問題になると思われます。

結論としては、その一体が元々は自宅としての利用であり、庭部分も自宅の一部であったということであれば分割しても全体に適用にはなります。

③私道がないと自宅敷地に入れない場合

自宅の土地まで私道を介して土地を所有している方の場合、通常この私道部分はその私道を利用している土地の所有者同士が、それぞれ勝手に売却や処分ができないように共有で所持していることが一般的です。

この場合、自宅に通ずる私道部分は、生活をする上で必ず必要であるため私道部分にも特例を適用することができます。

④私道を通らなくても自宅敷地に入れる場合

③の場合とは異なり、私道部分を介さずとも自宅にそのまま出入りできるにもかかわらず私道を所有している場合、私道がなくなっても生活には直接支障はないという理由から特例は適用できません。

5小規模宅地の特例を受けるために必要な相続税申告書

相続税の申告書への書き方は?

小規模宅地の要件の判定について解説しました。

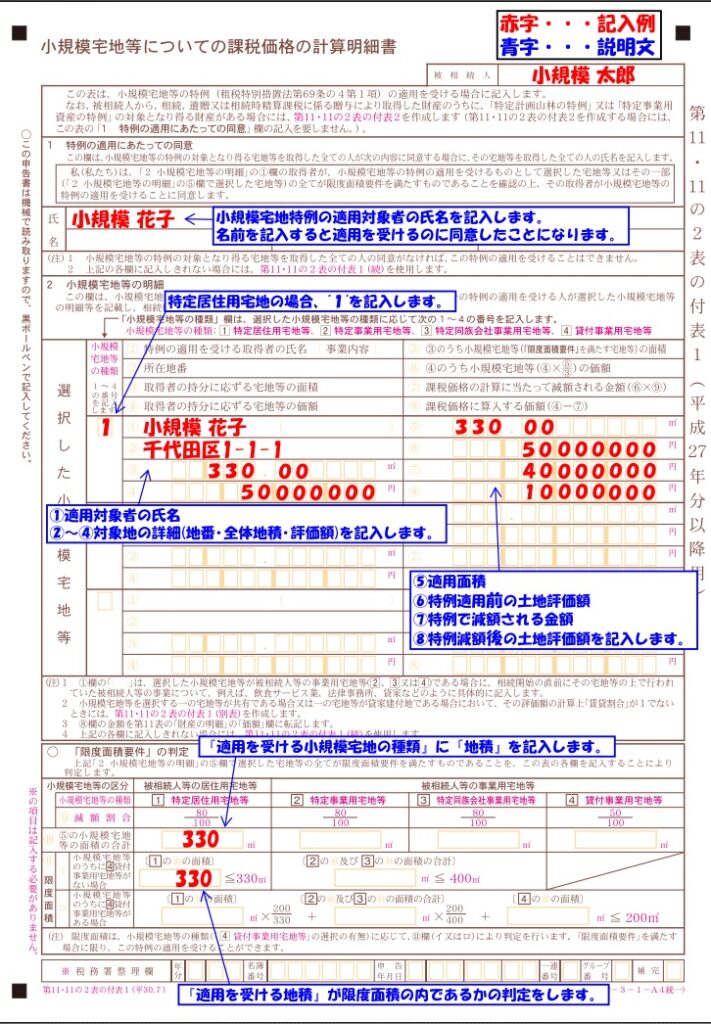

最後に、実際に小規模宅地の特例の適用を受けるために必要な申告書の書き方をご紹介します。

該当の申告書は、『第11・11の2表の付表1 小規模宅地等についての課税価格の計算明細書』となります。

ここのページに特例を受けるために具体的に記載するのは大きく3つのポイントです。

①特例を受ける要件を満たす相続人全ての氏名を記載し、特例を受けることに同意しているという

ことを記載する欄です。

ここで間違えやすいのは、実際に特例を受ける人のみを記載してしまうことです。

これは、特例を受けることが可能な人、つまり要件を全て満たす人も含めてどの特例を受けるかを

選び、納得して決めたという旨を表明しています。

②具体的に適用を受ける方の氏名や土地の詳細を記載します。

土地の詳細は、地番・評価額・地積です。

下に実際の申告書の見本を添付しました。

サンプルの土地として、100坪(330㎡)の自宅、特定居住用、評価額5,000万円としています。

特定居住用のため、80パーセント、つまり4,000万円の減額となります。

③適用した小規模宅地の特例が、限度面積を満たす面積であるかという判定となります。

こちらは、特定居住用のため、330㎡の限度額の範囲内のためOKということになります。

特定居住用以外にも他の貸付事業用もあると限度面積の判定は少し複雑になりますが、

特定居住用のみであれば分かりやすく、迷うこともないと思います。

ご参考にしてください。

書くべき書類を把握した後に記載する申告書は下記の国税庁のリンクHP(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/r03.htm

)からダウンロードし、印刷した用紙に必要事項を書いて提出する、という流れになります。

6まとめ

いかがでしたでしょうか?

小規模宅地等の特例の判定は、簡単なケースから判断に難しいケースまで幅があります。そして、小規模宅地等の特例は、間違えが許されません。財産の評価を間違えた場合には、更正の請等で間違えを是正することが可能です。しかし小規模宅地等の特例は、原則として当初申告で納税者が採用したものを変更することができません。

「もっと活用できたのに…」

と申告後に思っても後から修正ができない上に、税金計算においてはこの特例が適用できるか否かで税金が大きく変わるため、慎重に判断することが重要です。

税理士法人ブライト相続 戸﨑 貴之監修

Ranking人気記事

-

相続税の申告義務を把握する際の相続税の土地評価額をすぐ把握する方法について解説します!

-

自分で相続税申告ができるソフトをご紹介!メリットや申告の要否判定の方法とは?

-

【相続手続の手順】遺産相続手続のスケジュールを徹底解説!

-

相続人の調べ方を徹底解説!戸籍謄本の入手方法・必要書類は?

-

名義預金とは?該当するケースや対策方法をわかりやすく解説!

-

【ひな形あり】遺産分割協議書を自分で作成する方法とは

-

生前贈与とは?相続との違いやメリットは?

-

二次相続税を考慮した遺産分割の方法|事例をもとに徹底解説!

-

路線価とは?土地の価格の調べ方と計算方法を分かりやすくご紹介します!

-

「相続放棄の手続きは自分でもできる?」申請方法と相続税の計算における相続放棄の注意点を徹…